Экономика, финансы, бизнес

Фондовый рынок

28 января 2026 в 11:15 - Экономика, финансы, бизнес - Нет комментариевФондовый рынок: от мечты о богатстве до грязной помойки

Фондовый рынок – это не просто набор цифр на экране и графиков, стремящихся вверх или вниз. Это сложный, многогранный организм, который для одних является воплощением мечты о финансовой независимости, а для других – грязной помойкой, где пересекаются интересы, интриги и откровенная преступность.

Мечта о приумножении капитала: светлая сторона рынка

Для большинства людей фондовый рынок ассоциируется с возможностью приумножить капитал. И это действительно так. Инвестирование в акции перспективных компаний, облигации, ETF и другие инструменты может принести значительную прибыль, позволяя достичь финансовых целей: купить дом, обеспечить достойную пенсию, оплатить образование детей.

Рынок предоставляет доступ к капиталу для компаний, стимулируя экономический рост и инновации. Он позволяет обычным людям стать совладельцами крупнейших корпораций, участвовать в их успехе и получать дивиденды. В идеальном мире фондовый рынок – это двигатель прогресса, площадка для честной конкуренции и прозрачного ценообразования.

Темная сторона: грязная помойка интересов и коррупции

Однако за этой светлой витриной скрывается куда более мрачная реальность. Фондовый рынок – это арена, где сталкиваются интересы гигантских финансовых институтов, крупного бизнеса, политиков и криминальных элементов. Здесь, как нигде, проявляются человеческие пороки: жадность, алчность, стремление к власти и обогащению любой ценой.

1. Банки и крупные инвесторы: дирижеры рынка

Крупнейшие банки, инвестиционные фонды и хедж-фонды обладают колоссальным влиянием на рынок. Их огромные капиталы позволяют им манипулировать ценами, создавать искусственный спрос или предложение, вызывая панику или эйфорию. Они могут "играть" против мелких инвесторов, используя свои ресурсы для вытеснения их с рынка или для получения прибыли за их счет.

Конфликт интересов институтов

Банки и инвесткомпании могут: Продвигать невыгодные клиентам продукты ради комиссий. Скрывать риски при размещении акций (IPO). Использовать клиентские средства для собственных операций.

Психологические ловушки

Рыночные пузыри (например, криптомания 2021 года) часто подпитываются: Стадным поведением. Агрессивным маркетингом. Недооценкой системных рисков.

2. Инсайдерская информация: несправедливое преимущество

Инсайдерская торговля – это бич фондового рынка. Доступ к непубличной информации о предстоящих сделках, финансовых результатах компаний, слияниях и поглощениях дает несправедливое преимущество. Люди, обладающие такой информацией (руководители компаний, их юристы, аудиторы, даже политики), могут совершать сделки, зная заранее, как это повлияет на цену акций. Это прямое нарушение принципов честной игры и равенства возможностей.

3. Коррупция и лоббирование: невидимые нити влияния

Коррупция на фондовом рынке проявляется в различных формах. Это может быть подкуп чиновников для получения выгодных контрактов или изменения законодательства в пользу определенных компаний. Это может быть лоббирование интересов крупных корпораций, которые стремятся получить налоговые льготы, ослабить регулирование или устранить конкурентов. Эти невидимые нити влияния искажают рыночные механизмы и создают неравные условия для участников.

4. Схемы "накачки и сброса" (Pump and Dump): обман мелких инвесторов

Мошеннические схемы, такие как "накачка и сброс", являются ярким примером того, как фондовый рынок может быть использован для обмана. Организаторы схемы искусственно раздувают цену акций малоизвестной компании, распространяя ложную или сильно преувеличенную информацию о ее перспективах. Когда цена достигает пика, они резко продают свои акции, обрушивая рынок и оставляя мелких инвесторов с обесцененными активами.

5. Манипуляции рынком и "медвежьи" атаки: игра на понижение

Крупные игроки могут использовать свои ресурсы для целенаправленного снижения цен на акции определенных компаний, чтобы затем выкупить их по дешевке. Это называется "медвежьей" атакой. Распространение негативных слухов, публикация предвзятых аналитических отчетов, массированные продажи – все это может быть частью стратегии по обрушению котировок. Цель – не только заработать на падении, но и получить контроль над компанией или вытеснить конкурентов.

6. Отмывание денег и финансирование незаконной деятельности

Фондовый рынок, с его огромными объемами транзакций и относительной анонимностью в некоторых юрисдикциях, может быть использован для отмывания денег, полученных преступным путем. Сложные схемы с использованием офшорных компаний, фиктивных сделок и подставных лиц позволяют легализовать незаконные доходы, интегрируя их в мировую финансовую систему.

8. Психология толпы и иррациональность рынка

Помимо всех вышеперечисленных факторов, фондовый рынок подвержен влиянию человеческой психологии. Страх и жадность, эйфория и паника – эти эмоции могут приводить к иррациональным решениям, создавая "пузыри" и обвалы, которые не всегда имеют под собой фундаментальные экономические причины. Крупные игроки умело используют эти психологические особенности, чтобы манипулировать настроениями толпы и извлекать из этого выгоду.

Можно ли выжить на этой "помойке"?

Несмотря на все эти темные стороны, фондовый рынок остается одним из наиболее эффективных инструментов для приумножения капитала. Вопрос в том, как выжить и преуспеть в этой сложной и порой враждебной среде.

- Образование и понимание рисков: Ключ к успеху – это глубокое понимание того, как работает рынок, какие риски существуют и как их минимизировать. Не стоит вкладывать деньги, не разобравшись в основах инвестирования.

- Диверсификация: Не кладите все яйца в одну корзину. Распределяйте инвестиции между различными активами, отраслями и географическими регионами, чтобы снизить риски.

- Долгосрочная перспектива: Избегайте соблазна быстрого обогащения. Долгосрочное инвестирование, основанное на фундаментальном анализе, как правило, более устойчиво к рыночным колебаниям и манипуляциям.

- Использование надежных брокеров и регуляторов: Выбирайте брокеров, которые регулируются авторитетными органами и имеют хорошую репутацию.

- Критическое мышление: Не верьте всему, что слышите или читаете. Всегда проверяйте информацию, особенно ту, которая обещает легкие и быстрые деньги.

- Эмоциональная дисциплина: Учитесь контролировать свои эмоции. Не поддавайтесь панике во время падений и не впадайте в эйфорию во время роста.

Заключение

Фондовый рынок – это зеркало человеческого общества, отражающее как его лучшие, так и худшие стороны. Он предоставляет уникальные возможности для роста и развития, но также является полем битвы, где сталкиваются интересы, а этические нормы часто отходят на второй план. Понимая его двойственную природу, инвестор может не только защитить себя от потенциальных ловушек, но и использовать его потенциал для достижения своих финансовых целей, оставаясь при этом реалистом относительно его "грязных" аспектов.

Как говорил Уоррен Баффетт: «Риск возникает из-за незнания того, что вы делаете».

Дефляция

23 октября 2025 в 00:23 - Экономика, финансы, бизнес - Нет комментариевДефляция: Что это такое и почему она может быть опасна?

В мире экономики существует множество терминов, которые могут показаться сложными и непонятными. Один из таких терминов – дефляция. В отличие от инфляции, которая означает рост цен, дефляция – это противоположный процесс, характеризующийся снижением общего уровня цен на товары и услуги в экономике.

Как работает дефляция?

Представьте, что вы приходите в магазин и видите, что цены на большинство товаров снизились по сравнению с прошлым месяцем. Это и есть дефляция. Она может проявляться в различных формах:

Снижение цен на потребительские товары: Одежда, электроника, продукты питания – все это может стать дешевле.

Падение цен на недвижимость: Стоимость жилья и коммерческих помещений может снижаться.

Удешевление сырья и материалов: Это может повлиять на производственные издержки компаний.

Причины дефляции:

Дефляция может быть вызвана различными факторами, часто взаимосвязанными:

Снижение спроса: Если потребители и компании начинают тратить меньше денег (например, из-за экономической неопределенности, высоких процентных ставок или сокращения доходов), спрос на товары и услуги падает. Производители, чтобы продать свою продукцию, вынуждены снижать цены.

Увеличение предложения: Если предложение товаров и услуг превышает спрос, цены также могут начать снижаться. Это может произойти, например, из-за технологического прогресса, который делает производство более эффективным, или из-за избыточного производства.

Сокращение денежной массы: Если в экономике становится меньше денег, то каждая единица денег становится дороже. Это может привести к снижению цен. Центральные банки могут сокращать денежную массу, например, повышая процентные ставки или продавая государственные облигации.

Рост производительности: Увеличение производительности труда и внедрение новых технологий могут привести к снижению издержек производства, что, в свою очередь, может отразиться на снижении цен.

Дефляционная спираль: Это один из самых опасных сценариев. Когда цены начинают падать, потребители откладывают покупки в ожидании еще большего снижения цен. Это приводит к дальнейшему падению спроса, что заставляет компании еще больше снижать цены и сокращать производство, что ведет к увольнениям и еще большему сокращению спроса.

Почему дефляция может быть опасна?

Хотя на первый взгляд снижение цен может показаться привлекательным для потребителей, дефляция в долгосрочной перспективе может иметь серьезные негативные последствия для экономики:

Снижение прибыли компаний: Падение цен означает снижение выручки и прибыли для бизнеса. Это может привести к сокращению инвестиций, замедлению роста и, в конечном итоге, к банкротствам.

Рост реальной стоимости долга: Если цены падают, реальная стоимость долга (то есть количество товаров и услуг, которое нужно продать, чтобы погасить долг) растет. Это может привести к проблемам с обслуживанием долга как для компаний, так и для частных лиц.

Замедление экономического роста: Дефляция часто сопровождается снижением потребительских расходов и инвестиций, что замедляет общий экономический рост.

Увеличение безработицы: Компании, сталкиваясь с падением спроса и прибыли, могут быть вынуждены сокращать персонал, что приводит к росту безработицы.

Снижение мотивации к инвестициям: В условиях дефляции инвестиции становятся менее привлекательными, так как ожидается, что стоимость активов будет снижаться.

Дефляция vs. Инфляция:

Важно понимать разницу между дефляцией и инфляцией. Инфляция – это устойчивый рост общего уровня цен, который может быть как умеренным (и даже полезным для экономики, стимулируя потребление и инвестиции), так и высоким (разрушительным). Дефляция же, как правило, является признаком проблем в экономике и может привести к серьезным негативным последствиям.

Как бороться с дефляцией?

Центральные банки и правительства используют различные инструменты для борьбы с дефляцией:

Снижение процентных ставок: Это делает кредиты более доступными, стимулируя потребление и инвестиции.

Количественное смягчение: Центральный банк может покупать государственные облигации и другие активы, увеличивая денежную массу в экономике.

Фискальные стимулы: Правительство может увеличивать государственные расходы или снижать налоги, чтобы стимулировать спрос.

Стимулирование потребления: Программы лояльности, скидки и другие меры, направленные на увеличение потребительских расходов.

Заключение:

Дефляция – это снижение общего уровня цен в экономике, которое может показаться выгодным для потребителей в краткосрочной перспективе. Однако, в долгосрочной перспективе она несет в себе значительные риски для экономического роста, стабильности бизнеса и занятости. Понимание причин и последствий дефляции помогает лучше ориентироваться в экономических процессах и оценивать действия регуляторов, направленные на поддержание здорового баланса в экономике. Умеренная инфляция, как правило, считается более предпочтительной для устойчивого развития, чем дефляция.

Инфляция

22 октября 2025 в 20:57 - Экономика, финансы, бизнес - Нет комментариевИнфляция: Что это такое и как она влияет на нашу жизнь?

В современном мире слово "инфляция" звучит повсюду: в новостях, в разговорах о ценах, в прогнозах экономистов. Но что же на самом деле означает этот термин, и почему он так важен для каждого из нас? Давайте разберемся.

Инфляция – это устойчивое повышение общего уровня цен на товары и услуги в экономике за определенный период времени. Проще говоря, это когда ваши деньги со временем начинают покупать меньше, чем раньше. То, что вчера стоило 100 рублей, сегодня может стоить 105, а завтра – 110. Это и есть проявление инфляции.

Как измеряется инфляция?

Для измерения инфляции используются специальные индексы, самый распространенный из которых – индекс потребительских цен (ИПЦ). Он отслеживает изменение стоимости фиксированной корзины товаров и услуг, которые обычно покупают домохозяйства. Эта корзина включает в себя продукты питания, одежду, транспорт, жилье, медицинские услуги и многое другое. Изменение ИПЦ за определенный период (обычно месяц или год) и показывает уровень инфляции.

Почему возникает инфляция?

Причин инфляции может быть множество, и часто они действуют в комплексе. Основные из них:

Инфляция спроса: Возникает, когда спрос на товары и услуги превышает их предложение. Если у людей больше денег и они готовы тратить их на товары, а производители не успевают удовлетворить этот спрос, цены начинают расти. Это может быть вызвано ростом доходов населения, увеличением государственных расходов или снижением налогов.

Инфляция издержек: Происходит, когда растут затраты производителей на сырье, энергию, рабочую силу или другие факторы производства. Чтобы сохранить свою прибыль, компании вынуждены повышать цены на свою продукцию. Примерами могут служить рост цен на нефть, повышение минимальной заработной платы или удорожание импортных комплектующих.

Монетарная инфляция: Связана с избыточным выпуском денег в обращение. Если центральный банк печатает слишком много денег, не подкрепленных реальным ростом производства, это приводит к обесцениванию национальной валюты и росту цен.

Инфляционные ожидания: Если люди и компании ожидают, что цены будут расти в будущем, они начинают вести себя соответствующим образом. Работники требуют повышения зарплаты, чтобы компенсировать будущие потери покупательной способности, а компании заранее повышают цены на свою продукцию. Эти ожидания могут сами по себе подстегивать инфляцию.

Виды инфляции:

Инфляцию можно классифицировать по темпам роста:

Ползучая (умеренная) инфляция: Рост цен на уровне нескольких процентов в год (до 10%). Считается относительно безопасной и даже может стимулировать экономический рост, побуждая людей тратить деньги, а не копить их.

Галопирующая инфляция: Рост цен на уровне 10-20% в год и выше. Начинает негативно сказываться на экономике, затрудняя планирование и инвестиции.

Гиперинфляция: Экстремально быстрый рост цен, достигающий сотен или даже тысяч процентов в год. Разрушает экономику, обесценивает сбережения и приводит к социальным потрясениям.

Как инфляция влияет на нашу жизнь?

Инфляция – это не просто абстрактное экономическое явление. Она напрямую затрагивает каждого из нас:

Снижение покупательной способности: Самое очевидное последствие. Ваши деньги теряют свою ценность, и на ту же сумму вы можете купить меньше товаров и услуг. Это особенно сильно бьет по людям с фиксированным доходом, пенсионерам и тем, кто живет на пособия.

Обесценивание сбережений: Если вы храните деньги "под подушкой" или на банковском счете с низкой процентной ставкой, инфляция постепенно "съедает" их стоимость. Ваши накопления теряют свою реальную ценность, и в будущем на них можно будет купить меньше, чем сейчас.

Изменение потребительского поведения: Люди начинают пересматривать свои траты. Они могут отказываться от необязательных покупок, искать более дешевые альтернативы или стараться потратить деньги как можно быстрее, пока они не обесценились еще больше.

Влияние на кредиты и долги: Для заемщиков умеренная инфляция может быть выгодна, так как реальная стоимость долга снижается. Однако, если инфляция становится высокой, процентные ставки по кредитам также растут, делая их менее доступными. Для кредиторов же высокая инфляция означает, что возвращенные деньги будут иметь меньшую покупательную способность.

Неопределенность и снижение инвестиций: Высокая и непредсказуемая инфляция создает атмосферу неопределенности. Бизнесу становится сложнее планировать свою деятельность, рассчитывать будущие доходы и расходы, что может привести к снижению инвестиций и замедлению экономического роста.

Социальная напряженность: В условиях высокой инфляции, особенно гиперинфляции, может нарастать социальная напряженность. Люди недовольны ростом цен, падением уровня жизни, что может приводить к протестам и нестабильности.

Как бороться с инфляцией?

Борьба с инфляцией – одна из ключевых задач центральных банков и правительств. Основные инструменты включают:

Денежно-кредитная политика: Центральные банки могут повышать ключевую процентную ставку. Это делает кредиты дороже, снижает спрос на деньги и, как следствие, замедляет рост цен. Также могут использоваться другие инструменты, такие как изменение норм обязательных резервов для банков.

Фискальная политика: Правительство может сокращать государственные расходы или повышать налоги, чтобы уменьшить общий спрос в экономике.

Структурные реформы: Увеличение конкуренции на рынках, повышение производительности труда, развитие инфраструктуры – все это может способствовать увеличению предложения товаров и услуг, что снижает инфляционное давление.

Заключение:

Инфляция – это сложный и многогранный экономический процесс, который оказывает значительное влияние на нашу повседневную жизнь. Понимание причин ее возникновения и последствий помогает нам лучше ориентироваться в экономической ситуации, принимать более взвешенные финансовые решения и быть готовыми к возможным изменениям. Умеренная инфляция является естественной частью развития экономики, но высокая и неконтролируемая инфляция может стать серьезной проблемой, требующей активных мер со стороны государства.

Будущее доллара как резервной валюты

21 октября 2025 в 23:26 - Экономика, финансы, бизнес - Нет комментариев

Будущее доллара как резервной валюты: вызовы и перспективы

Доллар США на протяжении десятилетий доминировал в мировой финансовой системе, являясь основной резервной валютой. Это означает, что центральные банки и правительства по всему миру держат значительную часть своих валютных резервов в долларах, используют его для международной торговли и инвестиций. Однако, в последние годы все чаще звучат вопросы о будущем доллара и его способности сохранить свое лидирующее положение.

Почему доллар так важен?

Прежде чем говорить о будущем, важно понять, почему доллар стал и остается столь важным:

Размер и ликвидность американской экономики: США обладают крупнейшей экономикой в мире, с глубокими и ликвидными финансовыми рынками. Это делает доллар привлекательным для инвесторов и трейдеров.

Политическая стабильность: Несмотря на внутренние разногласия, США считаются политически стабильной страной с устоявшейся правовой системой.

Военная мощь: Военная мощь США является важным фактором, обеспечивающим стабильность и безопасность в мировой экономике.

Глобальная торговля: Доллар является основной валютой для международной торговли, особенно в сырьевых рынках.

Вызовы для доллара:

Несмотря на свои преимущества, доллар сталкивается с рядом серьезных вызовов, которые могут повлиять на его статус резервной валюты:

Растущий государственный долг США: Огромный и постоянно растущий государственный долг США вызывает опасения по поводу долгосрочной устойчивости американской экономики и стоимости доллара.

Инфляция: Высокая инфляция в США, наблюдаемая в последние годы, подрывает доверие к доллару как к средству сбережения.

Геополитическая напряженность: Усиление геополитической напряженности, особенно между США и Китаем, подталкивает страны к поиску альтернативных валют для торговли и инвестиций.

Развитие цифровых валют: Появление и развитие цифровых валют, как государственных (CBDC), так и частных, может предложить альтернативные способы проведения международных транзакций, минуя доллар.

Дедолларизация: Некоторые страны, особенно те, которые находятся под санкциями США, активно стремятся к дедолларизации своей экономики, используя другие валюты для торговли и инвестиций.

Альтернативные резервные валюты: Евро, юань, иена и другие валюты постепенно укрепляют свои позиции в качестве альтернативных резервных валют.

Перспективы доллара:

Несмотря на вызовы, доллар вряд ли потеряет свой статус резервной валюты в ближайшем будущем. Вот несколько причин:

Отсутствие реальной альтернативы: Ни одна другая валюта не обладает всеми преимуществами доллара, такими как размер экономики, ликвидность рынков и политическая стабильность.

Инерция: Мировая финансовая система глубоко укоренена в долларе, и переход на другую валюту потребует огромных усилий и времени.

Сила американских институтов: Американские институты, такие как Федеральная резервная система, обладают значительным влиянием и способны поддерживать стабильность доллара.

Потенциал для инноваций: США могут использовать свои технологические преимущества для разработки и внедрения цифрового доллара, который может укрепить позиции доллара в будущем.

Возможные сценарии:

Сохранение доминирующего положения: Доллар сохранит свое доминирующее положение, но его доля в мировых резервах постепенно снизится.

Многополярная валютная система: Мир перейдет к многополярной валютной системе, где доллар будет конкурировать с другими валютами, такими как евро и юань.

Кризис доллара: В случае серьезного экономического или политического кризиса в США, доллар может потерять значительную часть своей стоимости и утратить статус резервной валюты.

Важно отметить: Эта статья представляет собой общий обзор ситуации и не является финансовым советом. Инвестирование в валюты и финансовые инструменты всегда сопряжено с рисками.

Факторы, которые будут определять будущее доллара:

Экономическая политика США: Способность американского правительства контролировать государственный долг, сдерживать инфляцию и поддерживать экономический рост будет иметь решающее значение. Успешные реформы и ответственная фискальная политика могут укрепить доверие к доллару.

Развитие альтернативных валют: Успех евро, юаня и других потенциальных резервных валют будет зависеть от их собственной экономической стабильности, ликвидности рынков и готовности стран-эмитентов открыть свои финансовые системы.

Технологические инновации: Разработка и внедрение цифровых валют, как государственных, так и частных, может изменить ландшафт международных платежей. Если США смогут успешно интегрировать цифровой доллар в мировую финансовую систему, это может стать сильным стимулом для его сохранения.

Геополитическая обстановка: Дальнейшее обострение геополитических конфликтов или появление новых альянсов может ускорить или замедлить процесс дедолларизации. Страны, стремящиеся к большей независимости от влияния США, будут искать альтернативы.

Доверие к институтам: Уровень доверия к Федеральной резервной системе и другим американским финансовым институтам будет играть ключевую роль. Любые действия, подрывающие это доверие, могут иметь серьезные последствия для статуса доллара.

Возможные сценарии развития событий:

Постепенная эрозия, но сохранение лидерства: Это наиболее вероятный сценарий. Доллар будет постепенно терять свою долю в мировых резервах, но останется самой важной валютой благодаря своей ликвидности, размеру американской экономики и отсутствию равноценной альтернативы. Другие валюты, такие как евро и юань, будут набирать вес, создавая более сбалансированную, но все еще доллар-центричную систему.

Формирование многополярной валютной системы: В этом сценарии несколько валют будут играть значительную роль в мировой экономике. Евро, юань, возможно, иена или даже корзина валют могут стать равноправными партнерами доллара. Это потребует значительной координации и доверия между различными странами и их центральными банками.

Резкое падение доллара (кризисный сценарий): Этот сценарий менее вероятен, но не исключен. Он может быть спровоцирован сочетанием факторов: неконтролируемый государственный долг, гиперинфляция, крупный финансовый кризис в США, или неожиданное геополитическое событие, которое подорвет доверие к американской валюте. В таком случае, мир столкнется с серьезными экономическими потрясениями, и поиск новой резервной валюты станет экстренной задачей.

Роль цифровых валют:

Цифровые валюты, особенно государственные цифровые валюты (CBDC), могут стать как угрозой, так и возможностью для доллара.

Угроза: Если другие страны успешно запустят свои CBDC, которые будут удобны для международных расчетов, это может снизить потребность в долларе для транзакций. Например, цифровой юань может стать более привлекательным для торговли между Китаем и его партнерами.

Возможность: Если США разработают свой цифровой доллар (Цифровой доллар (CBDC), который будет безопасным, эффективным и удобным для использования, это может укрепить позиции доллара в цифровой эпохе. Он может предложить новые возможности для международных платежей, снизить транзакционные издержки и повысить конкурентоспособность доллара на фоне других цифровых валют. Однако, разработка и внедрение CBDC сопряжены с техническими, регуляторными и политическими вызовами.

Влияние санкционной политики:

Санкции, наложенные США на ряд стран, являются одним из ключевых драйверов дедолларизации. Страны, опасающиеся попасть под санкции или стремящиеся к большей экономической независимости, активно ищут альтернативные платежные системы и валюты. Это стимулирует развитие двусторонних торговых соглашений в национальных валютах и укрепление роли других валют в международных расчетах. Однако, эффективность дедолларизации зависит от наличия надежных альтернатив и готовности других стран принимать эти альтернативы.

Роль международных организаций:

Международные организации, такие как Международный валютный фонд (МВФ), играют важную роль в поддержании стабильности мировой финансовой системы. Их политика и рекомендации могут влиять на выбор резервных валют. Если МВФ начнет активно продвигать диверсификацию резервов или поддерживать развитие новых платежных систем, это может ускорить изменения в статусе доллара.

Заключение:

Будущее доллара как резервной валюты представляет собой сложную и многогранную картину. Несмотря на существующие вызовы, такие как растущий долг, инфляция и геополитическая напряженность, доллар обладает значительными преимуществами, которые трудно преодолеть в краткосрочной перспективе. Отсутствие реальной, всеобъемлющей альтернативы, инерция мировой финансовой системы и сила американских институтов продолжают поддерживать его позиции.

Наиболее вероятным сценарием представляется постепенная эрозия доминирующего положения доллара с сохранением его ключевой роли. Мировая экономика, скорее всего, будет двигаться к более многополярной валютной системе, где доллар будет сосуществовать и конкурировать с другими сильными валютами, такими как евро и юань. Цифровые валюты могут сыграть как роль катализатора изменений, так и стать инструментом для укрепления позиций доллара в новой цифровой реальности.

Ключевыми факторами, которые будут определять дальнейшую траекторию, останутся экономическая политика США, развитие альтернативных валют, технологические инновации, геополитическая обстановка и уровень доверия к американским финансовым институтам. Резкое падение доллара остается маловероятным, но не исключенным сценарием, который мог бы быть спровоцирован серьезным кризисом.

В целом, можно ожидать, что доллар останется одной из ведущих мировых валют на протяжении многих лет, но его абсолютное доминирование будет постепенно ослабевать, уступая место более диверсифицированной и сбалансированной глобальной валютной системе.

Золото против Биткоина

19 октября 2025 в 23:46 - Экономика, финансы, бизнес - Нет комментариев

Золото против Биткоина: Битва Титанов за Будущее Инвестиций. Что Вырастет Сильнее?

В мире финансов, где неопределенность стала новой нормой, инвесторы постоянно ищут надежные активы, способные сохранить и приумножить их капитал. На протяжении веков золото занимало пьедестал такого актива, символизируя стабильность и безопасность. Однако в последние годы на арену вышел новый игрок – Биткоин, цифровое золото, бросающее вызов традиционным представлениям о ценности.

Сегодня мы сталкиваемся с интригующим противостоянием: Золото против Биткоина. Оба актива привлекают внимание своей потенциальной способностью к росту, но их природа, механизмы ценообразования и риски кардинально отличаются. Так что же вырастет сильнее? Давайте разберемся.

Золото: Вечный Хранитель Ценности

Золото – это не просто драгоценный металл. Это валюта, которую человечество признает на протяжении тысячелетий. Его ценность обусловлена:

Редкостью и ограниченностью: Запасы золота на Земле конечны, что делает его естественным образом дефляционным активом.

Физической природой: Золото можно держать в руках, оно не зависит от цифровой инфраструктуры или доверия к центральным органам.

Исторической ролью в качестве средства сбережения: Золото традиционно используется для защиты от инфляции и экономической нестабильности.

Спросом со стороны ювелирной промышленности и промышленности: Это создает постоянный, хотя и не всегда растущий, спрос.

Аргументы в пользу роста золота:

Инфляционное давление: В периоды высокой инфляции золото часто выступает в качестве защитного актива, поскольку его стоимость, как правило, растет вместе с ценами на товары и услуги.

Геополитическая нестабильность: Военные конфликты, политические кризисы и экономические потрясения стимулируют спрос на золото как на "тихую гавань".

Слабость фиатных валют: Если доверие к национальным валютам снижается, инвесторы обращаются к золоту.

Диверсификация портфеля: Золото имеет низкую корреляцию с акциями и облигациями, что делает его ценным инструментом для снижения общего риска портфеля.

Риски для золота:

Отсутствие доходности: Золото не приносит пассивного дохода в виде процентов или дивидендов.

Высокая стоимость хранения: Физическое золото требует безопасного хранения, что может быть дорогостоящим.

Волатильность: Несмотря на репутацию стабильности, цена золота может колебаться под влиянием спекуляций и изменения процентных ставок.

Биткоин: Цифровой Революционер

Биткоин – это первая и самая известная криптовалюта, основанная на технологии блокчейн. Его привлекательность заключается в:

Децентрализации: Биткоин не контролируется ни одним правительством или банком, что делает его устойчивым к цензуре и манипуляциям.

Ограниченном предложении: Максимальное количество биткоинов, которое может быть добыто, ограничено 21 миллионом, что делает его дефляционным по своей природе.

Потенциале как средства платежа: Биткоин может использоваться для быстрых и дешевых транзакций по всему миру.

Инновационности и технологическом потенциале: Блокчейн, лежащий в основе биткоина, открывает двери для множества новых применений.

Аргументы в пользу роста биткоина:

Цифровое золото: Многие инвесторы видят в биткоине аналог золота в цифровой эпохе, актив, который может защитить от инфляции и обесценивания фиатных валют.

Растущее принятие: Все больше компаний и институциональных инвесторов начинают принимать биткоин и инвестировать в него

Технологический прогресс: Развитие блокчейн-технологий и их интеграция в различные сферы жизни могут повысить спрос на биткоин.

Потенциал для высокой доходности: Исторически биткоин демонстрировал периоды экспоненциального роста, привлекая спекулятивных инвесторов.

Глобальный доступ: Биткоин доступен любому человеку с доступом в интернет, что делает его привлекательным для развивающихся рынков.

Риски для биткоина:

Высокая волатильность: Цена биткоина подвержена резким колебаниям, что делает его рискованным активом для консервативных инвесторов.

Регуляторная неопределенность: Правительства по всему миру все еще вырабатывают свою позицию по отношению к криптовалютам, что может привести к неожиданным ограничениям или запретам.

Технологические риски: Уязвимости в протоколе, взломы бирж или кошельков могут привести к потере средств.

Отсутствие внутренней стоимости: В отличие от золота, у биткоина нет физической ценности или промышленного применения. Его стоимость в значительной степени определяется спросом и предложением, а также доверием пользователей.

Экологические опасения: Процесс майнинга биткоина требует значительных энергозатрат, что вызывает критику со стороны защитников окружающей среды.

Что Вырастет Сильнее: Анализ и Прогнозы

Ответить однозначно на вопрос, что вырастет сильнее – золото или биткоин – невозможно. Оба актива имеют потенциал для роста, но их траектории будут зависеть от множества факторов и будут определяться разными движителями.

Сценарии для золота:

Золото, скорее всего, продолжит выполнять свою традиционную роль защитного актива. Его рост будет подпитываться:

Усилением инфляционного давления: Если инфляция останется высокой или ускорится, золото, вероятно, покажет стабильный рост.

Эскалацией геополитических конфликтов: В периоды глобальной нестабильности золото традиционно становится убежищем для капитала.

Снижением доверия к фиатным валютам: Если центральные банки продолжат проводить мягкую денежно-кредитную политику, обесценивая свои валюты, золото может стать более привлекательным.

Сценарии для биткоина:

Биткоин имеет потенциал для более стремительного роста, но и риски у него выше. Его будущее будет зависеть от:

Дальнейшего институционального принятия: Если крупные финансовые учреждения и корпорации продолжат инвестировать в биткоин и интегрировать его в свои системы, это может значительно повысить его цену.

Развития регулирования: Четкое и благоприятное регулирование может снять многие опасения инвесторов и способствовать более широкому принятию.

Технологических инноваций: Успешное развитие и внедрение решений второго уровня (например, Lightning Network) для масштабирования транзакций может сделать биткоин более практичным средством платежа.

Макроэкономических условий: В условиях низкой процентной ставки и поиска доходности, биткоин может привлекать инвесторов, готовых к риску.

Золото и Биткоин: Не Взаимоисключающие Активы

Важно понимать, что золото и биткоин не обязательно являются взаимоисключающими активами. Многие инвесторы рассматривают их как дополняющие друг друга элементы своего портфеля.

Золото может служить якорем стабильности, защищая от краткосрочных потрясений и инфляции.

Биткоин может предложить потенциал для более высокого роста и диверсификации в цифровой сфере.

Кто же вырастет сильнее?

В краткосрочной перспективе, в условиях высокой неопределенности и инфляции, золото может показать более стабильный и предсказуемый рост.

В долгосрочной перспективе, при условии успешного развития технологий, принятия и благоприятного регулирования, биткоин имеет потенциал для более значительного роста, превосходящего золото. Однако этот рост будет сопровождаться более высокой волатильностью и рисками.

Заключение:

Выбор между золотом и биткоином, или решение о включении обоих активов в свой портфель, зависит от индивидуальных инвестиционных целей, толерантности к риску и временного горизонта.

Если вы ищете стабильность, защиту от инфляции и проверенное временем средство сбережения, золото остается надежным выбором.

Если вы готовы к высоким рискам ради потенциально высокой доходности, верите в будущее цифровых активов и хотите диверсифицировать свой портфель, биткоин может быть интересным вариантом.

Рекомендации:

Проведите собственное исследование: Прежде чем инвестировать в золото или биткоин, тщательно изучите их характеристики, риски и потенциал.

Определите свои инвестиционные цели и толерантность к риску: Убедитесь, что выбранные активы соответствуют вашим финансовым целям и способности переносить колебания рынка.

Диверсифицируйте свой портфель: Не вкладывайте все свои средства в один актив. Распределите свои инвестиции между различными классами активов, чтобы снизить общий риск.

Будьте готовы к волатильности: И золото, и биткоин могут быть подвержены колебаниям цен. Будьте готовы к этому и не принимайте импульсивных решений, основанных на краткосрочных движениях рынка.

Обратитесь к финансовому консультанту: Если вы не уверены в своих знаниях или нуждаетесь в профессиональной помощи, обратитесь к квалифицированному финансовому консультанту.

В конечном счете, решение о том, что вырастет сильнее – золото или биткоин – остается за вами. Принимайте взвешенные решения, основанные на тщательном анализе и понимании рисков, и стремитесь к достижению своих финансовых целей. Мир инвестиций постоянно меняется, и важно оставаться информированным и адаптироваться к новым возможностям и вызовам. Удачи в ваших инвестициях!

Банк ВТБ, перспективы

28 сентября 2025 в 08:19 - Экономика, финансы, бизнес - Нет комментариев

Банк ВТБ: Стоит ли сейчас покупать акции? Анализ перспектив

Банк ВТБ – один из крупнейших российских банков, занимающий лидирующие позиции на рынке розничных и корпоративных финансовых услуг. В условиях меняющейся экономической ситуации и геополитической напряженности вопрос о целесообразности инвестиций в акции ВТБ становится особенно актуальным. В этой статье мы рассмотрим текущее положение банка, его перспективы и факторы, которые следует учитывать при принятии решения о покупке акций.

Текущая ситуация и ключевые показатели:

После событий 2022 года ВТБ столкнулся с серьезными вызовами, включая санкции, ограничения на международные операции и необходимость перестройки бизнес-модели. Однако, банк продемонстрировал устойчивость и способность адаптироваться к новым условиям.

Восстановление прибыльности: После убытков в 2022 году, ВТБ демонстрирует уверенное восстановление прибыльности. В 2023 году банк показал рекордную прибыль, что свидетельствует об эффективности принятых мер по оптимизации расходов и наращиванию доходов.

Увеличение кредитного портфеля: Несмотря на экономическую неопределенность, ВТБ продолжает активно кредитовать как физических, так и юридических лиц. Рост кредитного портфеля свидетельствует о доверии к банку и его способности привлекать новых клиентов.

Развитие цифровых сервисов: ВТБ активно инвестирует в развитие цифровых технологий, предлагая клиентам широкий спектр онлайн-услуг. Это позволяет банку повышать эффективность работы, снижать операционные издержки и привлекать более молодую аудиторию.

Государственная поддержка: ВТБ является системно значимым банком, и государство оказывает ему поддержку в сложных экономических условиях. Это обеспечивает банку дополнительную стабильность и уверенность в будущем.

Факторы, влияющие на перспективы акций ВТБ:

Макроэкономическая ситуация: Общее состояние российской экономики, уровень инфляции, ключевая ставка ЦБ и другие макроэкономические факторы оказывают существенное влияние на деятельность банковского сектора, в том числе и на ВТБ.

Геополитическая обстановка: Санкции и геополитическая напряженность продолжают оказывать давление на российскую экономику и финансовый сектор. Дальнейшее развитие ситуации может как негативно, так и позитивно повлиять на акции ВТБ.

Конкуренция: Банковский сектор в России достаточно конкурентный. ВТБ приходится конкурировать с другими крупными банками, такими как Сбербанк, а также с небольшими, но динамично развивающимися игроками.

Дивидендная политика: Дивидендная политика банка является важным фактором для инвесторов. Возобновление выплаты дивидендов может существенно повысить привлекательность акций ВТБ.

Государственное регулирование: Государственное регулирование банковского сектора оказывает значительное влияние на деятельность ВТБ. Изменения в законодательстве и нормативных актах могут как улучшить, так и ухудшить перспективы банка.

Риски, которые следует учитывать:

Санкционные риски: Введение новых санкций или ужесточение существующих может негативно повлиять на деятельность ВТБ и стоимость его акций.

Кредитные риски: Ухудшение экономической ситуации может привести к увеличению просроченной задолженности по кредитам, что негативно скажется на прибыльности банка.

Операционные риски: Сбои в работе информационных систем, кибератаки и другие операционные риски могут привести к финансовым потерям и снижению репутации банка.

Риски ликвидности: В условиях экономической нестабильности у банка могут возникнуть проблемы с ликвидностью, что негативно повлияет на его способность выполнять свои обязательства.

Стоит ли покупать акции ВТБ сейчас?

Однозначного ответа на этот вопрос нет. Решение о покупке акций ВТБ должно приниматься на основе тщательного анализа текущей ситуации, перспектив банка и индивидуальной инвестиционной стратегии.

Рекомендации для инвесторов:

Проведите собственное исследование: Не полагайтесь только на мнения экспертов. Изучите финансовую отчетность банка, аналитические обзоры и другие источники информации.

Оцените свои риски: Определите, какой уровень риска вы готовы принять. Акции ВТБ, как и любые другие акции, несут в себе риски.

Диверсифицируйте портфель: Не вкладывайте все средства в один актив. Распределите свои инвестиции по различным классам активов и эмитентам.

Следите за новостями: Регулярно отслеживайте новости, касающиеся ВТБ, российской экономики и геополитической ситуации. Это поможет вам оперативно реагировать на изменения.

Рассмотрите долгосрочную перспективу: Инвестиции в акции, как правило, приносят наибольшую выгоду при долгосрочном горизонте. Если вы готовы держать акции ВТБ несколько лет, это может быть более оправданным решением.

Потенциальные сценарии развития:

Оптимистичный сценарий: Успешная адаптация к новым условиям, дальнейшее восстановление экономики, снятие части санкционных ограничений, активное развитие цифровых сервисов и стабильная дивидендная политика. В этом случае акции ВТБ могут показать существенный рост.

Базовый сценарий: Сохранение текущих тенденций, постепенное восстановление экономики, умеренное влияние геополитических факторов. Акции ВТБ могут демонстрировать стабильный, но не взрывной рост, с возможными дивидендными выплатами.

Пессимистичный сценарий: Усугубление санкционного давления, ухудшение макроэкономической ситуации, рост кредитных рисков, снижение прибыльности. В этом случае акции ВТБ могут столкнуться с давлением и снижением стоимости.

Заключение:

Банк ВТБ демонстрирует устойчивость и способность к восстановлению после сложных периодов. Его сильные стороны – это масштаб, государственная поддержка и активное развитие цифровых технологий. Однако, инвесторам следует помнить о существующих рисках, связанных с макроэкономической и геополитической обстановкой.

Перед принятием решения о покупке акций ВТБ, рекомендуется:

Изучить последние финансовые отчеты банка.

Ознакомиться с аналитическими обзорами от авторитетных инвестиционных компаний.

Проконсультироваться с финансовым советником.

Инвестиции в акции ВТБ могут быть привлекательными для инвесторов, готовых принять определенный уровень риска и ориентированных на долгосрочную перспективу. Однако, как и в случае с любыми инвестициями, успех не гарантирован, и важно принимать взвешенные решения, основанные на собственном анализе и понимании рыночных тенденций.

Стратегия стабильного дохода

27 сентября 2025 в 16:23 - Экономика, финансы, бизнес - Нет комментариев

Сбалансированный дивидендный портфель для Российского рынка ценных бумаг:

Стратегия стабильного дохода

В условиях волатильности российского фондового рынка и стремления к стабильному пассивному доходу, формирование сбалансированного дивидендного портфеля становится актуальной задачей для инвесторов. Цель такого портфеля – не только получение регулярных выплат, но и обеспечение устойчивого роста капитала в долгосрочной перспективе. В этой статье мы рассмотрим ключевые принципы построения такого портфеля, критерии отбора активов и примеры компаний, которые могут стать его основой.

Что такое сбалансированный дивидендный портфель?

Сбалансированный дивидендный портфель – это не просто набор акций, выплачивающих дивиденды. Это тщательно продуманная комбинация активов, которая стремится к достижению следующих целей:

Стабильный и предсказуемый дивидендный доход: Регулярные выплаты, которые могут служить источником пассивного дохода или реинвестироваться для ускорения роста капитала.

Диверсификация: Распределение инвестиций по различным секторам экономики и компаниям для снижения рисков.

Потенциал роста капитала: Помимо дивидендов, портфель должен иметь потенциал для увеличения своей стоимости в долгосрочной перспективе.

Устойчивость к рыночным колебаниям: Выбор компаний с сильными фундаментальными показателями и устойчивым бизнесом, способных выдерживать экономические спады.

Ключевые принципы формирования портфеля:

Определение инвестиционных целей и горизонта: Прежде чем приступить к выбору акций, необходимо четко определить, для чего вы инвестируете (например, для пенсии, покупки недвижимости) и на какой срок (краткосрочный, среднесрочный, долгосрочный). Это поможет определить допустимый уровень риска и ожидаемую доходность.

Диверсификация – наше всё:

По секторам экономики: Не концентрируйтесь на одном секторе. Включите в портфель компании из различных отраслей, таких как:

Нефтегазовый сектор: Традиционно является одним из крупнейших плательщиков дивидендов на российском рынке.

Металлургия: Также может предлагать привлекательные дивиденды, но более подвержена цикличности.

Финансовый сектор: Банки и страховые компании могут быть стабильными источниками дохода.

Телекоммуникации: Компании с устойчивым спросом на услуги.

Энергетика: Стабильные компании с предсказуемыми денежными потоками.

По размеру компаний (капитализации): Сочетание "голубых фишек" (крупные, стабильные компании) с акциями средней и малой капитализации (с потенциалом более высокого роста, но и более высоким риском).

Критерии отбора дивидендных акций:

Дивидендная история: Ищите компании с устойчивой и растущей дивидендной историей. Важно, чтобы компания не только выплачивала дивиденды, но и имела возможность их увеличивать.

Дивидендная доходность (Dividend Yield): Отношение годового дивиденда на акцию к текущей цене акции. Ищите разумную доходность, избегая чрезмерно высоких показателей, которые могут свидетельствовать о проблемах в компании.

Коэффициент выплат дивидендов (Payout Ratio): Доля прибыли, направляемая на выплату дивидендов. Оптимальный Payout Ratio обычно находится в диапазоне 30-70%. Слишком низкий Payout Ratio может означать, что компания неэффективно использует свою прибыль, а слишком высокий – что она может столкнуться с трудностями при дальнейшем увеличении выплат или даже сокращении дивидендов в будущем.

Финансовая устойчивость: Анализируйте финансовые показатели компании: низкий уровень долга, стабильный рост выручки и прибыли, положительный свободный денежный поток (FCF). Сильные финансовые показатели – залог способности компании продолжать выплачивать и увеличивать дивиденды.

Конкурентные преимущества: Компании с устойчивыми конкурентными преимуществами (например, сильный бренд, уникальная технология, естественная монополия) более защищены от конкуренции и способны генерировать стабильные доходы.

Дивидендная политика: Изучите дивидендную политику компании. Некоторые компании имеют четкие правила по выплате дивидендов, что делает их более предсказуемыми.

Перспективы отрасли и компании: Оценивайте долгосрочные перспективы отрасли, в которой работает компания, и ее собственное положение на рынке. Даже самая стабильная компания может столкнуться с проблемами, если ее отрасль находится в упадке.

Реинвестирование дивидендов: Для максимизации роста капитала рассмотрите возможность реинвестирования полученных дивидендов. Это позволит вам приобрести больше акций, что в свою очередь приведет к увеличению будущих дивидендных выплат и росту стоимости портфеля.

Регулярный пересмотр и ребалансировка: Рынок постоянно меняется, и компании также развиваются. Регулярно (например, раз в квартал или полгода) пересматривайте свой портфель. Оценивайте, соответствуют ли выбранные акции вашим первоначальным критериям, и при необходимости проводите ребалансировку, продавая недооцененные или переоцененные активы и докупая перспективные.

Примеры компаний для дивидендного портфеля на российском рынке (на момент написания статьи, требует актуализации):

Важно понимать, что это лишь примеры, и перед принятием инвестиционных решений необходимо провести собственный анализ.

Нефтегазовый сектор:

"Лукойл": Одна из крупнейших российских нефтяных компаний с давней историей выплаты дивидендов и привлекательной дивидендной политикой.

"Роснефть": Крупнейшая российская нефтяная компания, также регулярно выплачивающая дивиденды.

"Газпром": Несмотря на свою специфику, "Газпром" является крупным плательщиком дивидендов, особенно в периоды высоких цен на газ.

Металлургия:

"Норникель": Крупный производитель цветных металлов, известный своей щедрой дивидендной политикой.

"НЛМК": Один из крупнейших производителей стали, также демонстрирующий стабильные дивидендные выплаты.

Финансовый сектор:

"Сбербанк": Крупнейший банк России, который в последние годы активно увеличивает дивидендные выплаты.

"Московская биржа": Оператор российских бирж, также являющийся привлекательным дивидендным активом.

Телекоммуникации:

"МТС": Крупнейший оператор мобильной связи, стабильно выплачивающий дивиденды.

"МегаФон": Еще один крупный игрок на телекоммуникационном рынке с дивидендной историей.

Энергетика:

"РусГидро": Крупнейшая российская энергетическая компания, владеющая множеством гидроэлектростанций.

"Интер РАО": Электроэнергетический холдинг, занимающийся производством и сбытом электроэнергии.

Примерная структура портфеля (в процентном соотношении, может варьироваться):

Нефтегазовый сектор: 30-40%

Металлургия: 20-25%

Финансовый сектор: 15-20%

Телекоммуникации: 10-15%

Энергетика: 5-10%

Важные замечания:

Налогообложение: Учитывайте налоговые последствия получения дивидендов. В России дивиденды облагаются налогом у источника выплаты.

Риски: Российский фондовый рынок подвержен геополитическим и экономическим рискам. Инвестиции всегда сопряжены с риском потери капитала.

Индивидуальный подход: Данная статья носит информационный характер. Ваш портфель должен соответствовать вашим личным финансовым целям, толерантности к риску и инвестиционному горизонту.

Актуальность информации: Состав портфеля и дивидендные политики компаний могут меняться. Регулярно отслеживайте новости и финансовую отчетность компаний.

Профессиональная консультация: При необходимости обратитесь за консультацией к квалифицированному финансовому советнику.

Заключение:

Создание сбалансированного дивидендного портфеля на российском рынке – это не быстрый процесс, а скорее долгосрочная стратегия, требующая дисциплины, анализа и терпения. Сочетая в себе компании с устойчивым бизнесом, хорошей дивидендной историей и потенциалом роста, такой портфель может стать надежным инструментом для достижения ваших финансовых целей и обеспечения стабильного пассивного дохода. Помните о важности диверсификации, регулярного пересмотра и адаптации к меняющимся рыночным условиям.

Акции «Евротранса»: Что от них ожидать?

22 ноября 2024 в 14:55 - Экономика, финансы, бизнес - Нет комментариевАкции «Евротранса»: Что от них ожидать?

1. IPO и финансовые результаты

«Евротранс», оператор сети АЗС «Трасса», 21 ноября разместил свои акции на Мосбирже. В ходе IPO компания привлекла 13,5 млрд рублей, что стало рекордом в 2023 году. Финансовые результаты первого полугодия были впечатляющими: выручка утроилась по сравнению с аналогичным периодом прошлого года и составила 45,5 млрд рублей, а прибыль до уплаты налогов, процентов и амортизационных отчислений (EBITDA) удвоилась и составила 4,4 млрд рублей.

2. Перспективы и конкурентные преимущества

Компания планирует направить привлеченные средства на реализацию инвестиционной программы, включающей трансформацию всех существующих АЗС в заправочные комплексы с возможностью зарядки электромобилей. Это важный шаг в сторону роста числа автомобилей с электродвигателями, так как рынок быстрой зарядки автомобильных аккумуляторов находится на ранней стадии развития.

3. Риски и опасения

Однако существуют и риски. В России электротранспорт развит слабо: на один электрокар приходится две заправки, в то время как в Европе — 30 машин на одну станцию. Это создает огромную конкуренцию для «Евротранса», особенно учитывая, что компания не получает субсидии на электрозаправки.

4. Высокая долговая нагрузка

«Евротранс» характеризуется высокой долговой нагрузкой, которая хоть и снижается, но остается серьезной. Это может негативно сказаться на финансовых результатах компании в условиях роста ключевой ставки.

5. Дивидендная политика

Акции «Евротранса» могут быть интересны как история роста, если планы и прогнозы руководства компании осуществятся. Частных инвесторов может также привлечь дивидендная политика компании, предполагающая выплату не менее 40% от чистой прибыли с периодичностью не реже четырех раз в год.

Заключение

Акции «Евротранса» могут быть интересны для инвесторов, ищущих истории роста в секторе электромобилей. Однако высокая долговая нагрузка и конкуренция на рынке электрозаправок создают значительные риски. Решение о покупке акций должно быть основано на детальном анализе инвестиционной программы компании и ее способности реализовать свои планы.

Акции ВТБ: Что с ними не так?

22 ноября 2024 в 14:52 - Экономика, финансы, бизнес - Нет комментариевАкции ВТБ: Что с ними не так?

1. Низкая достаточность капитала

ВТБ имеет один из самых низких показателей достаточности капитала на рынке, ниже 10% при требуемых 8%. Для сравнения, у Сбера этот показатель составляет 14%, а у других банков доходит до 20% и выше. Это означает, что качество активов ВТБ не самое высокое.

2. Рентабельность

В недавнем годовом отчёте ВТБ показал самый крупный совокупный доход за полные 12 месяцев: более 432 млрд руб. Рентабельность собственных активов подскочила выше 22%, что является рекордно высоким показателем для банка. В прежние годы ВТБ показывал ROE на уровне 8–12%, то есть вдвое ниже.

3. Привилегированные акции

Кроме обыкновенных акций, у ВТБ есть ещё два типа привилегированных акций, которые принадлежат Минфину и Агентству по страхованию вкладов. С учётом этих бумаг государству принадлежит более 90% ВТБ. Учитывая потребности бюджета в дивидендах, государство, вероятно, обяжет банк их платить, как только это станет возможно.

4. Низкая стоимость

ВТБ исторически имеет низкие коэффициенты относительно других банков. Сейчас он стоит всего треть от капитала или половину чистых активов. Банк стоит меньше своего имущества.

5. Отставание от Сбера

Акции ВТБ бурно отыгрывали прошлогоднюю девальвацию рубля одновременно со Сбером, но позднее притормозили и отстали. Накопленная за полгода разница в динамике сейчас составляет около 35%.

Заключение

С учётом всех вышеперечисленных факторов, можно ожидать начала ралли в акциях ВТБ в любой момент. Даже если банк вырастет на 50%, а Сбер лишь на 20%, дисконт между ними останется большим: почти в 2 раза относительно размера капитала.

Таким образом, акции ВТБ имеют потенциал для роста, несмотря на текущие показатели и отставание от Сбера.

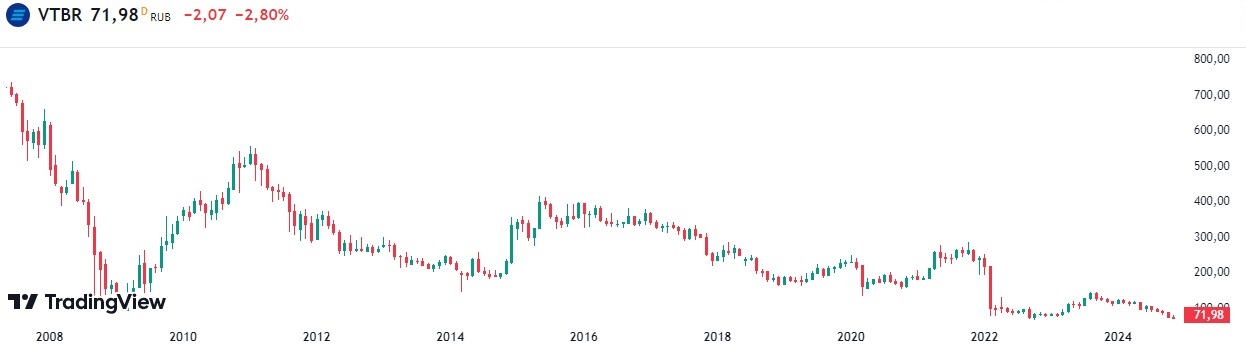

Однако стоит быть очень внимательными и правильно оценивать свои силы, с акциями этого банка всё очень непросто. О токсичности данной бумаги однозначно говорит график, представленный ниже. Купив, например, акции в 2009 году на самом дне на тот момент, к текущему моменту вы получили бы -2% (минус два процента) доходности, и это за 15 (пятнадцать) лет. Здесь не учтены дивиденды, выплаченные в 2017 г. – 1,78%, 2018 г. – 6,92%, 2019 г. – 2,72%, 2020 г. – 2,25% и 2021 г. – 2,89%. Так что инвестиции – это действительно просто!!!

Предприниматели России или барыги?

1 февраля 2015 в 15:00 - Экономика, финансы, бизнес - Нет комментариевВот и настал февраль 2015 года, можно подводить некоторые итоги в экономическом состоянии России.

Итог первый – политика и действие чиновников привели к обвалу и стойкому продолжению падения рубля ко всем мировым валютам.

Почему чиновников? Потому, что не только действия Центробанка способствовали обвалу национальной валюты. Действия многих, если не всех банков, спровоцировали эту ситуацию. Ведь всем гражданам понятно, что банк зарабатывает на процентах, а точнее на разнице в процентах между выдаваемыми и привлекаемыми средствами. Но банки в России, именно те банки которые вечно выпрашивают дополнительных средств у Центробанка, не нашли ни чего лучшего, кроме как игры на валютных рынках. Получив деньги у Центробанка, их не направляли, на кредитование реального сектора экономики, таких как сельское хозяйство или промышленность. Не кредитовали малый бизнес, население. Почему? Потому, что возврата по этим кредитам, а, следовательно, и прибыли пришлось бы ждать годами. Куда проще переложить активы в сделки по валютным парам. Рискованно? Да рискованно, но и прибыль здесь, сразу и сейчас. Стоит отдать должное, что Регулятор, наконец-то, начал лишать такие банки лицензии с формулировкой – за высоко рискованные операции, но, сколько уже эти "банки" успели нагадить? Поэтому фраза – во всем виноваты банкиры, имеет под собой почву.

Итог второй – жадность и коррумпированность в высших эшелонах власти в России ошеломляет.

Чтобы пояснить, опишу ситуацию как бы от первого лица.

Я "бизнесмен", думаю только о благе России. Бизнес связан, конечно, с нефтью, планов в развитии и улучшении громадье, а так как бизнес очень крупный имеется доступ в высокие кабинеты. Мой, так сказать уровень. Поэтому пробиваю огромные субсидии под развитие бизнеса, разведка новых месторождений, разработка новых скважин, усовершенствование добычи и транспортировки нефти. Конечно разработка самых передовых методов очистки и переработки. Славно звучит, правда? Субсидии, в размере двух триллионов рублей получены, а точнее гарантии. Здесь стоит пояснить, живых денег никто конечно в таком объеме и сразу не даст, а вот гарантии под их выдачу в обозримом будущем – да. Но мне как "бизнесмену" нужны "живые" оборотные средства, что делать? Как что?, у меня же есть гарантии. Вот под эти самые гарантии выпускаются, некие ценные бумаги, и в то время как наш многострадальный рубль стоит на краю пропасти.… Да, я "выбрасываю" эти бумаги на рынок. Действительно, чего ему долго стоять у края, нужно дать пинка. Именно пинка, а-то если подтолкнуть, устоять ведь может. И, о чудо, почти на один триллион бумаг успешно проданы, рубль, после пинка в пропасть полетел, у меня живые средства в руках, родственнику даже медаль дали – За заслуги перед отечеством или что-то там с добросовестным трудом связано, не помню. Жаль только, какие-то в Госдуме нашлись, и второй триллион завернули, еще и претензии какие-то пытались предъявить. Да не я это и все…

Сколько таких "бизнесменов" у нас в стране?

Итог третий – оптовые и розничные продавцы продуктовых магазинов и сетей показывают друг на друга и утверждают, что во всем виноваты именно они.

Печальная картина сегодня наблюдается на продуктовых прилавках в магазинах России. Цены поднялись не на 20-30%, а поднялись они выше 100% по отношению к 2014 году. Многие производители сейчас вместо отмазки ссылаются на курс доллара к рублю, поэтому цены такие, какие есть сейчас. Возьмем пример муки, в прошлом году самый дорогой сорт стоил 20-21 рубль за килограмм – сейчас самый дешевый сорт стоит 45-50 рублей за килограмм. Где здесь искать доллар? В пшенице, которая растет на наших землях и собрано ее с огромным запасом, в удобрениях которые производятся на наших предприятиях или механизатор получает зарплату в УЁ? Может быть, мукомольные заводы сплошь напичканы импортным оборудованием, которое ломается каждый час и требует импортных запчастей? Или сотрудники все наняты из Европы и требуют зарплату в евро? Нет, просто на просто производители, оптовые и розничные продавцы в один миг из предпринимателей превратились в барыг. И не стоит здесь строить иллюзий и сваливать вину на Государство, курс доллара и прочее, ВЫ БАРЫГИ! Приведен пример только с мукой. Крупы, сахар, овощи и фрукты, цены задраны на все. От своей жадности и безнаказанности российские барыги пребывают в состоянии эйфории. И здесь возникает вопрос к органам государственной власти – вы где? Может быть, собираетесь проиндексировать пенсии и зарплаты соразмерно росту цен? Где вы слуги государевы? Почему не наказываете барыг? Их не надо штрафовать и пугать протоколами. Если это фармацевтическая сеть – лишать лицензии, продуктовая – поднимать налоги в таком же процентном отношении как барыги поднимают цены на продукты. Раздавить налогами тех, у кого нет ни совести, ни чести. И вы господа, барыги, не пищите о том, что в России бизнес вести не возможно.

Подводя общую черту под этими, только тремя итогами, попробуйте ответить на вопрос.

Кто страшнее, враг внешний или враг внутренний?

Иван Таляронок

ps: ОЧЕНЬ ПОРАДОВАЛ ПОДАННЫЙ В ГОСДУМУ ЗАКОНОПРОЕКТ О НАЛОГООБЛАЖЕНИИ НЕДОБРОСОВЕСТНЫХ ПРЕДПРИНИМАТЕЛЕЙ (ЧИТАЙ БАРЫГ), НАЛОГ БУДЕТ БРАТЬСЯ НЕ С ПРИБЫЛИ - 13%, А С ОБОРОТА 15%... ОТКРОВЕННО РАД ЭТОМУ, ДАВИТЬ НАДО, А НЕ ЖАЛЕТЬ. А-ТО ВИДИТЕ ЛИ ГОСУДАРСТВО МАЛЫЙ БИЗНЕС ДУШИТ - КАКОЙ БИЗНЕЗ? СПЛОШНОЕ БАРЫЖЕСТВО...